La pregunta que se estarán haciendo muchos españoles que tienen una hipoteca actualmente es si con el euribor cerca del 4%, el viernes cerró en el 3,77%, es mejor amortizar el préstamo de nuestra casa o bien mantener la cuota mensual que se paga sin realizar ningún tipo aportación para disminuir el capital pendiente y utilizar ese ahorro para intentar rentabilizarlo con algún producto financiero.

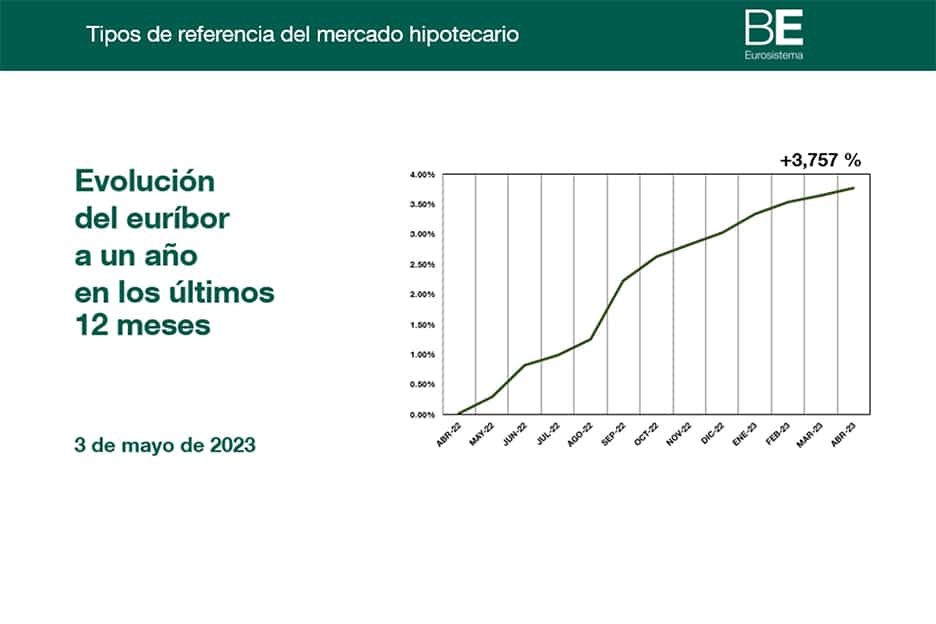

Desde que el BCE decidiera apostar por una subida de los tipos de interés en julio del año pasado para contener la inflación, el ascenso que ha experimentado el indicador que más se utilizar para el cálculo de la hipoteca ha sido imparable, ya que hace ahora un año se establecía en un 0,28% y a día de hoy está muy cerca del 4%, tras la reciente revisión del pasado jueves que fijó la tasa oficial del dinero en el 3,75%, la séptima subida desde que comenzó su viraje en política económica.

Unicamente se ha frenado la cuantía y rapidez por la crisis bancaria que ha provocado que los bancos centrales hayan pisado el freno de las revisiones de los tipos de interés, tras la quiebra de dos bancos norteamericanos y el rescate de Credit Suisse por parte de UBS. Parece que han optado por la cautela en espera de como evoluciona el sector bancario y evitar así que se repita una crisis como la vivida en 2008 que originó un crack mundial en los mercados y en la economía en general.

Para una persona con un préstamo medio de 160.000 euros a 30 años, va a pasar de pagar 463 euros al mes hasta los 742 euros cuando su banco le recalcule lo que tiene que abonar mensualmente desde ahora. Por tanto supone un esfuerzo importante para una familia al tener que destinar 270 euros más al mes, con lo que tendrán que apretarse más el cinturón tras un año con incrementos del IPC del 5,7% y de la cesta de la compra del 16%.

¿ES MOMENTO DE AMORTIZAR LA HIPOTECA?

Analizando la posible evolución del euribor, que dependerá de los pasos que siga a lo largo del año el BCE, la probabilidad a día de hoy que supere el 4% y siga subiendo a corto plazo es posible ya que desde el supervisor bancario han anunciado que habrá más alzas: «Estamos en un viaje y no lo hemos acabado», fuero las palabras de su presidenta Christine Lagarde. Todo dependerá de como evolucione la inflación, cuyo objetivo es del 2% y a día de hoy se encuentra en el 6,9%.

La respuesta es si realmente merece la pena rebajar el importe que tenemos de hipoteca para pagar menos al mes o bien utilizar ese ahorro que hemos generado para obtener una rentabilidad superior con los productos financieros que ofrecen las entidades financieras, la renta variable vía dividendos o las letras del Tesoro.

Si vemos los depósitos bancarios, ninguno de ellos va a remunerar por el encima del euribor, el que más se puede acercar en estos momentos sería el de Wizink que paga un 3,25% a un año, eso supone un 0,52% de lo que cotiza el indicador del interés de las hipotecas. Por lo que si optamos por esta posibilidad es mejor amortizar parte del préstamo. Los grandes bancos no están ofreciendo depósitos a sus clientes plazos fijos con un tipo de interés atractivo.

Por otro lado si escogemos obtener un rendimiento vía dividendos para conseguir una ganancia superior al euribor, podemos seleccionar aquellas compañías que más pagan por tener esas acciones en cartera, En concreto, la socimi MERLIN Properties cuenta con una rentabilidad por dividendo del 11,96%, Enagás del 9,52%, Acerinox un 8,21%, Mapfre un 7,74%, Telefónica un 7,28%, ACS un 6,48%, Caixabank un 6,38%, BBVA un 6,27% y Redeia (REE) un 6,17%.

En estos casos sería mejor no optar por amortizar hipotecar y comprar las acciones de cualquiera de ellas con el fin de conseguir un retorno mayor. Aunque tenemos el riesgo de que puedan sufrir una depreciación y perdamos parte del capital invertido y lo que ganemos por un lado lo perdamos por otro.

Por último se encontrarían las letras del Tesoro, que según la última subasta alcanzó una rentabilidad del 3,16% lo que sigue estando por debajo del 3,77% del euribor actual. En este caso no resulta adecuado utilizar parte de los ahorros en destinarlos a este tipo de activo y no amortizar hipoteca.

CONCLUSIÓN

Es recomendable amortizar hipoteca y reducir el capital pendiente antes que emplear ese dinero que tenemos ahorrado para invertirlo en cualquier producto financiero. Cuanto más suba el euribor más se hace necesario realizar amortizaciones sobre el préstamo hipotecario en vigor. Por contra no merece la pena reducir el importe que debemos al banco si los tipos están muy bajos o negativos como llegaron a situarse hace algo más de un año.

Los que se ofertan en la actualidad sin riesgo, ninguno ofrece un tipo de interés superior al euribor. Tendríamos que acudir al mercado bursátil para asegurarnos una rentabilidad vía dividendo que estuviera por encima del euribor, pero por contra nos arriesgamos a que nuestro capital disminuya si el precio de las acciones caen.