La historia dicen que siempre se repite, pero desgraciadamente en la economía del siglo XXI está siendo casi un ‘día de la marmota’, solapándose una crisis tras otra desde la explosión de la burbuja de las ‘puntocom’ en el año 2000. Pero sin duda la que ha marcado lo que va de siglo es el crash de 2008, sólo superado por el que tuvo lugar en 1929. Como aquél, este más cercano y que aún colea no lo predijeron, al menos la mayoría.

Dentro de esa minoría estaba un tal Michael Barry, por entonces gerente e inversor fundador del fondo de cobertura Scion Capital, que dirigiría precisamente hasta el desastre de 2008. Y no es que lo predijera con unos meses, sino que ya en 2005, en plena «fiesta» económica, vaticinó que todo caería como un castillo de naipes. No le hicieron caso, pero a cambio fue fiel a su predicción, apostó en corto, es decir, a la caída, al crash, y se hizo multimillonario.

EL CRASH DE 2008 QUE VIO EN 2005

¿Por qué estaba tan seguro de ello? La clave es ese año 2005, porque es cuando se centra en el mercado subprime. Tras su, como siempre, puntilloso y obsesivo análisis, predijo que debido a las prácticas de préstamos hipotecarios en 2003 y 2004, predijo la burbuja inmobiliaria colapsaría en 2007. Barry tenía claro que las hipotecas de alto riesgo, especialmente aquellos con tarifas de «teaser», y los bonos basados en estas hipotecas, comenzarían a perder valor cuando las tasas originales fueran reemplazadas por tasas mucho más altas, a menudo en tan solo dos años después del inicio.

Su historia es tan increíble, que dio lugar a un libro de Michael Lewis, ‘La gran apuesta’, que posteriormente se llevó al cine, con Christian Bale encarnando al genio gurú. Y decimos genio, porque ya desde joven se vio que era diferente, aparte que por un trastorno bipolar y un síndrome de Asperger diagnosticado. Todo ello no le impedía, o quizá provocaba, una mente fuera de lo común. De hecho, su formación financiera fue autodidacta, decantándose por estudiar Medicina y la especialidad de Neurología porque le parecía una carrera más fácil que otras.

Se perdió un gran neurólogo pero se ganó un genio de las finanzas, gracias a que esos mismos trastornos provocó un incidente en un quirófano y su abandono de la profesión médica. Como había estudiado en sus ratos libres los mercados de valores en profundidad y era su pasión, vio la oportunidad para dejar su residencia de Neurología y lanzar con 29 años un fondo de cobertura o hedge fund. Era el año 2000.

¿SE REPETIRÁ LA HISTORIA?

Llegamos a ese 2005 y a esos cálculos obsesivos de Michael Barry, que le llevaron a la conclusión de que se venía una gigantesca crisis económica provocada por una crisis inmobiliaria que a su vez tenía la raíz en las hipotecas subprime. El resultado fue el mayor crash desde 1929 y que aún hoy seguimos arrastrando, a las puertas de otra crisis que algunos apuntan a que puede ser peor: no en forma de hundimiento repentino, sino de años de reseteo económico inevitable.

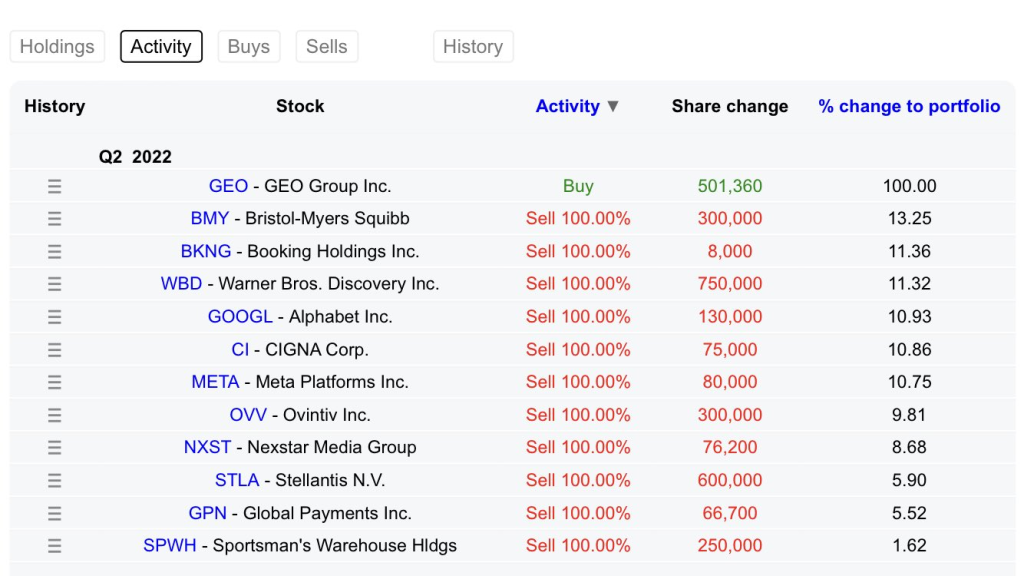

APUESTA TODO A GEO GROUP, COMPAÑÍA DEDICADA A LA GESTIÓN DE PSIQUIÁTRICOS DE SANATORIOS MENTALES PARA CONVICTOS

¿Acertará de nuevo Michael Barry? Lo cierto es que vuelve a estar tan seguro que obra en consecuencia y lo demuestra con hechos: ha vendido todas sus acciones salvo unas participaciones en Apple y una única posición fuerte muy significativa o bizarra, según se mire. Apuesta casi totalmente por la revalorización de las acciones de una empresa llamada GEO Group, dedicada a la gestión de psiquiátricos de sanatorios mentales para convictos y también de cárceles privadas en la mayoría de países de la Commonwealth. Posee ya más de medio millón de acciones de la compañía, con un valor de 3,3 millones de dólares. Su nuevo portfolio es para echarse a temblar.

Es decir, Barry no apuesta precisamente no ya por una estabilidad económica, (ha vendido todo salvo algo de Apple), sino que se centra en un negocio que «necesita» para su crecimiento un aumento de la delincuencia, los delitos y las sentencias condenatorias, además de casos crecientes de problemas mentales derivados de la violencia y de las drogas. Estados Unidos, sin ir más lejos, está sufriendo otra pandemia muy diferente al covid, relacionada con el consumo de opiáceos o de sustancias sintéticas como el fentanilo.

EL QUE AVISA NO ES TRAIDOR

Acierte esta vez o no, Michael Barry es por méritos propios un gurú financiero, con carta de presentación tan poderosa no ya del vaticinio del crash de 2008, sino de lo que esa hecatombe económica le hizo ganar a él y a sus inversores: la friolera de 943 millones de dólares y más de 700, respectivamente. Es lo que tiene ser el único en apostar, durante lo que parecía una fiesta eterna, a que se acababa y de manera abrupta.

Desde su cuenta de Twitter sigue avisando de las señales de calentamiento, el derroche, la deuda y la alta inflación. Una tormenta perfecta, que unido a la situación geopolítica y la revolución tecnológica en ciernes, convierte todo una vez más en una burbuja igual de mayores dimensiones que va a explotar de un momento a otro.

Barry vuelve a hacer lo del 2008: posiciones cortas, apostando por lo bajista. Sin embargo, hay voces tranquilizadoras que se basan en la actitud totalmente contraria del que quizás sea el mejor inversor de la historia, el gurú de todos los gurús: Warren Buffet. En contraste con Barry, Buffet como es costumbre, aprovecha las caídas para comprar posiciones en cartera. Veremos quién acierta más, o mejor, quién gana más.